Compendio de Normas del Seguro Social de Accidentes del Trabajo y Enfermedades Profesionales

3. Determinación por el SII de las cotizaciones obligatorias de los trabajadores independientes

LIBRO II. AFILIACIÓN Y COTIZACIONES

TÍTULO II. Cotizaciones

D. Cotizaciones de trabajadores independientes

CAPÍTULO II. Intercambio de información entre la Superintendencia de Seguridad Social, los organismos administradores, el Servicio de Impuestos Internos y la Tesorería General de la República

3. Determinación por el SII de las cotizaciones obligatorias de los trabajadores independientes

Determinación por el SII de las cotizaciones obligatorias de los trabajadores independientes

- El SII determinará, con ocasión del proceso de declaración anual del impuesto a la renta, el monto que los trabajadores independientes a que alude el inciso primero del artículo 89 del D.L. N°3.500, de 1980, deben cotizar para el Seguro de la Ley N°16.744, y para el Seguro de la Ley N°21.063, por sus rentas contempladas en el artículo 42 N°2 de la Ley sobre Impuesto a la Renta, conforme a lo establecido en el artículo 88 de la Ley N°20.255, en el artículo sexto transitorio de la Ley N° 19.578, en el artículo 24 letra a) de la Ley N° 21.063 y en el artículo segundo transitorio de la Ley N°21.010. Para estos efectos, el SII deberá considerar la renta imponible para pensiones que haya sido determinada en dicho proceso.

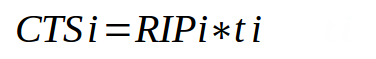

Las tasas de cotización se determinarán de la siguiente manera:- La tasa de cotización del Seguro de la Ley N°16.744, corresponderá al total resultante de la suma de la cotización básica general, la extraordinaria que se encuentre vigente durante el año en que se hayan percibido las rentas que sirven de base para la determinación de la cotización y la adicional diferenciada que el respectivo organismo administrador le haya informado. De esta forma, la cotización para el Seguro de la Ley N°16.744 se determinará conforme a la siguiente fórmula:

Determinación de la cotización para el Seguro de la Ley N°16.744

Donde:

Monto de la cotización total anual a pagar por el trabajador "i" para el seguro de la Ley N°16.744.

Monto de la renta imponible para pensiones del trabajador i determinada por el SII.

Tasa de cotización total (cotización básica general + cotización extraordinaria + cotización adicional) para el Seguro de la Ley Nº16.744 correspondiente al trabajador "i".

- La tasa de cotización del seguro para el acompañamiento de niños y niñas de la Ley N°21.063, corresponderá a aquella que se encuentre vigente durante el año en que se hayan percibido las rentas que sirven de base para la determinación de la cotización, conforme a lo dispuesto en el artículo 24 letra a) de la Ley N°21.063 y en el artículo segundo transitorio de la Ley N°21.010.

De acuerdo con lo establecido en el inciso primero del artículo 90 del D.L. N°3.500, de 1980, la renta imponible anual no podrá ser inferior a cuatro ingresos mínimos mensuales, ni superior al producto de multiplicar 12 por el límite máximo mensual establecido en el artículo 16 del referido D.L. N°3.500, ambos vigentes al 31 de diciembre del año al que correspondan tales rentas.

Conforme a la norma citada en el párrafo anterior, los trabajadores independientes que perciban una renta imponible anual inferior a cuatro ingresos mínimos mensuales, estarán exentos de la obligación de cotizar para el régimen de pensiones y, por consiguiente, también lo estarán para los Seguros de las Leyes N°s 16.744 y 21.063. - La tasa de cotización del Seguro de la Ley N°16.744, corresponderá al total resultante de la suma de la cotización básica general, la extraordinaria que se encuentre vigente durante el año en que se hayan percibido las rentas que sirven de base para la determinación de la cotización y la adicional diferenciada que el respectivo organismo administrador le haya informado. De esta forma, la cotización para el Seguro de la Ley N°16.744 se determinará conforme a la siguiente fórmula:

- Si durante el año calendario anterior al de la declaración de Impuesto a la Renta, el trabajador independiente hubiere percibido remuneraciones como trabajador dependiente y rentas del artículo 42 N°2 de la Ley sobre Impuesto a la Renta, las cotizaciones de los Seguros de las Leyes N°s 16.744 y 21.063 en calidad de trabajador independiente, se calcularán sobre el monto de la renta imponible para pensiones determinada por el SII.

- El SII determinará si las cotizaciones para los Seguros de las Leyes N°s 16.744 y 21.063 quedan cubiertas, total o parcialmente, con las cantidades retenidas o pagadas en conformidad con los artículos 74 N° 2, 84 letra b), 88 y 89 de la Ley sobre Impuesto a la Renta, debidamente enteradas en las arcas fiscales, una vez pagadas las cotizaciones obligatorias del seguro a que se refiere el artículo 59 del D.L. N°3.500, de 1980.

- Tratándose de trabajadores independientes del inciso primero del artículo 89 del D.L. N°3.500, de 1980, que no figuren en las nóminas remitidas por los organismos administradores de la Ley N°16.744, el SII determinará el monto a cotizar para el Seguro Social regulado en dicho cuerpo legal, aplicando a la renta imponible anual establecida en el inciso primero del artículo 90 del D.L. N°3.500, de 1980, la cotización básica general, la cotización extraordinaria que se encuentre vigente durante el año en que se hayan percibido las rentas que sirven de base para la determinación de la cotización y la adicional diferenciada que proceda, de acuerdo a la actividad económica que desarrolle el trabajador independiente, conforme a la información que le remita la Superintendencia de Seguridad Social.

- En caso que el trabajador independiente al que hace referencia el literal d) anterior, registre dos o más actividades económicas y dichas actividades, conforme a la información entregada por la Superintendencia de Seguridad Social, tengan asignadas tasas de cotización adicional diferentes, el SII deberá aplicar la tasa de cotización adicional que resulte más baja.

Si el trabajador independiente no registra actividad económica ante el SII, dicha entidad sólo aplicará a la renta imponible anual establecida en el inciso primero del artículo 90 del D.L. N°3.500, de 1980, la cotización básica y la cotización extraordinaria que se encuentre vigente. - Si con posterioridad el ISL determina que el trabajador independiente debía pagar la cotización adicional, o bien que correspondía que pagara una cotización adicional superior a la inicialmente establecida por el SII, dicho Instituto deberá cobrar directamente al trabajador independiente la cotización adicional diferenciada que proceda.

Referencias legales: DL 3500 - DL 3500, artículo 16 - DL 3500, artículo 59 - DL 3500, artículo 89 - DL 3500, artículo 90 - DL 824 (Ley Impuesto a la Renta), artículo 42 (del art 1) - DL 824 (Ley Impuesto a la Renta), artículo 74 (del art 1) - DL 824 (Ley Impuesto a la Renta), artículo 84 (del art 1) - DL 824 (Ley Impuesto a la Renta), artículo 88 (del art 1) - DL 824 (Ley Impuesto a la Renta), artículo 89 (del art 1) - Ley 16.744 - Ley 19.578, artículo sexto transitorio - Ley 20.255, artículo 88 - ley 21.010, artículo segundo transitorio - Ley 21.063